专题:聚焦2023年公募基金四季报 哪些股票被买买买?

从“核心资产”到“稀缺资产”,23Q4公募基金持仓分析:白酒为代表的消费核心资产继续减仓,国企垄断稀缺资产继续加仓

本文源自:券商研报精选

核心观点

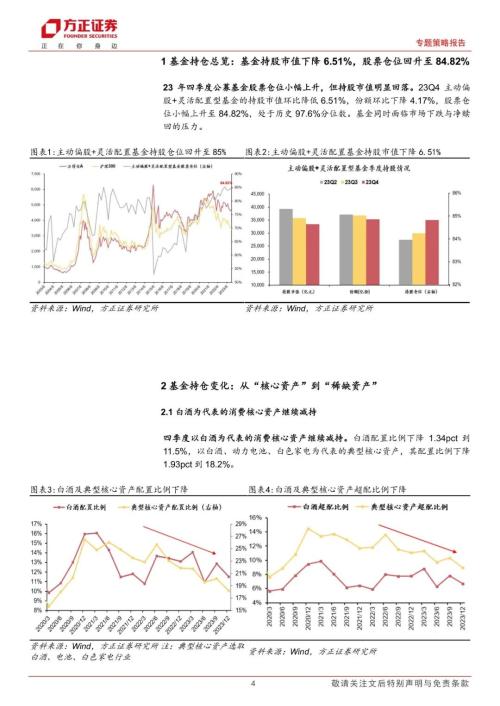

公募基金股票仓位小幅上升,但持股市值明显回落,基金同时面临市场下跌与净赎回的压力。23Q4主动偏股+灵活配置型基金的持股市值环比降低6.51%,份额环比下降4.17%,股票仓位小幅上升至84.82%。

从“核心资产”到“稀缺资产”:白酒为代表的消费核心资产继续减仓,国企垄断稀缺资产继续加仓。地产周期下行带来预期收益率二次下台阶,消费核心资产的盈利能力和估值水平中枢回落,而中低收益率预期的高股息稀缺资产,将会开启中长期重估进程。我们观察到——

(1)四季度以白酒/白电/动力电池为代表的消费核心资产的基金持仓继续降低,事实上,从21年开始公募基金就在持续减持消费核心资产,但当前消费核心资产仍处于较高的超配状态;

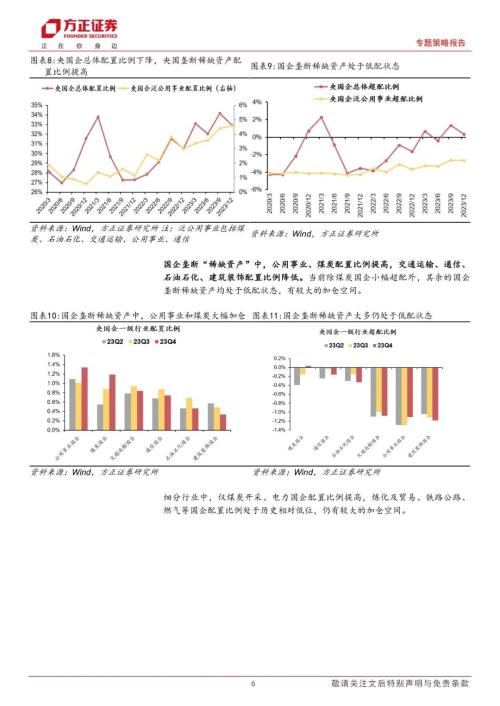

(2)高股息资产的中证红利指数在四季度并没有明显加仓,而国企垄断稀缺资产(泛公用事业)在四季度明显加仓,说明投资者关注的并不是股息率绝对水平的高低,而是高股息背后的稀缺资产的垄断优势;

(3)在国企垄断稀缺资产中,四季度公用事业和煤炭大幅加仓,交运和通信等行业小幅减仓。整体来看,当前国企垄断公用事业的仓位仍处于低配状态,中长期加仓空间仍较大。

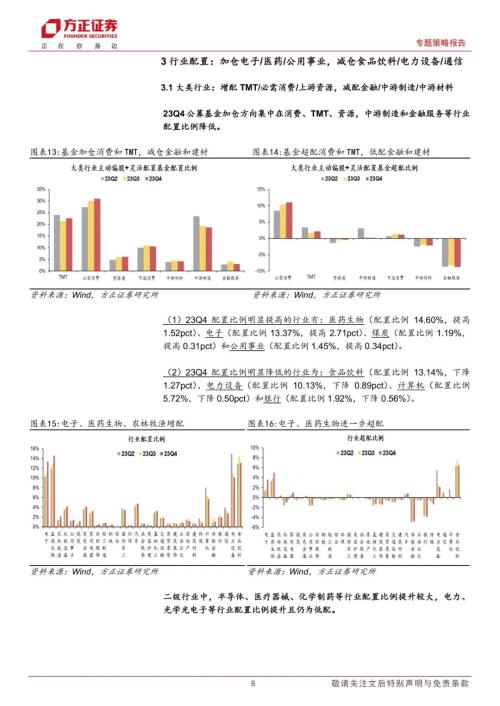

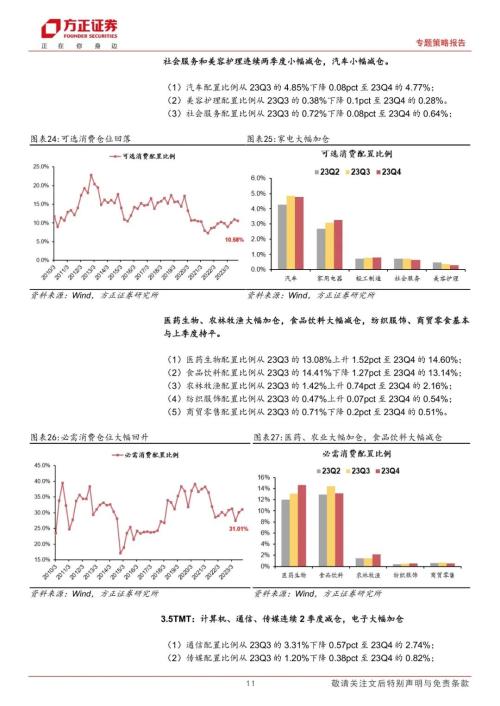

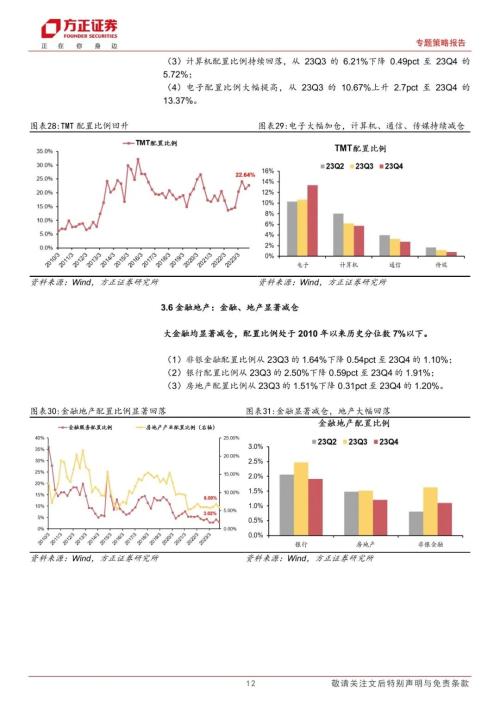

行业配置:加仓电子/医药/公用事业,减仓食品饮料/电力设备/通信。

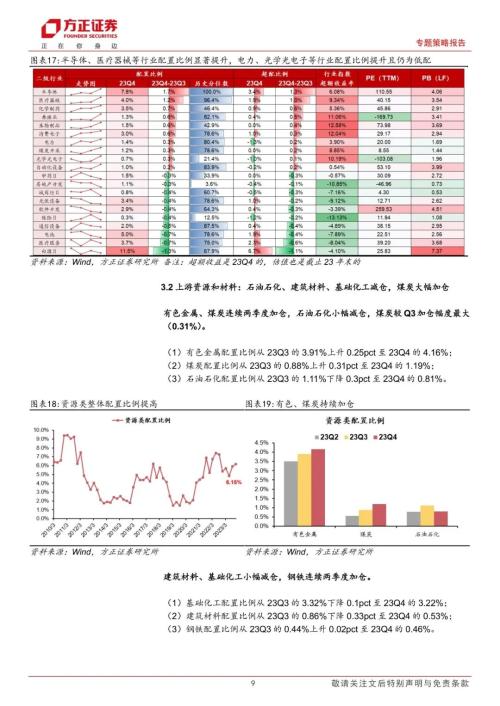

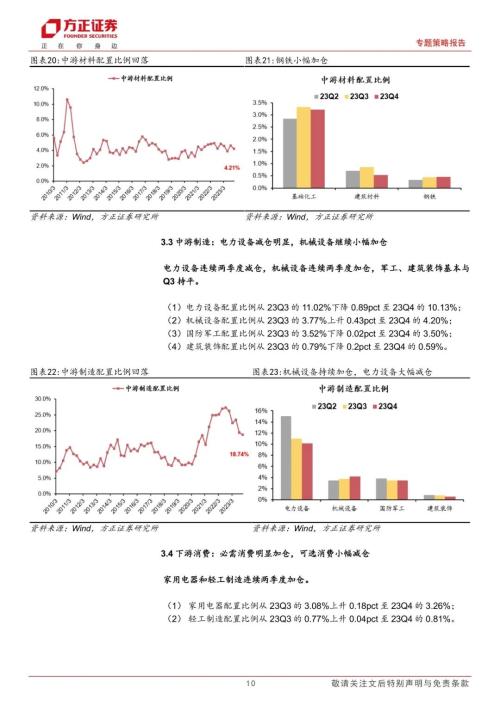

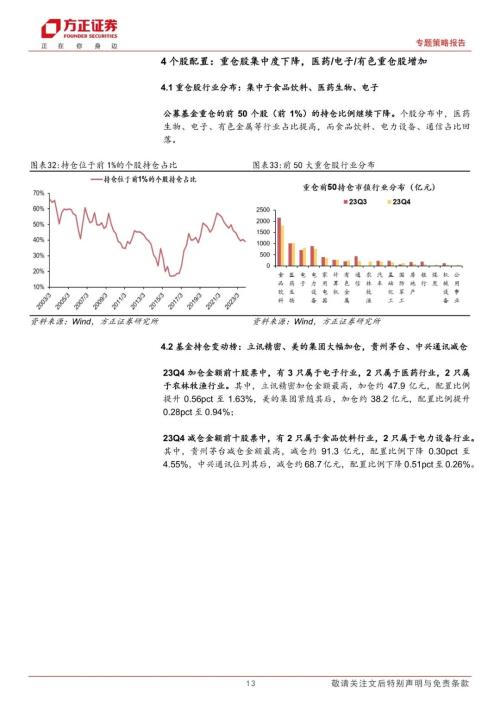

(1)大类行业:增配TMT/必需消费/上游资源,减配金融/中游制造/中游材料;(2)细分行业:上游资源和中游材料大多减仓,煤炭和有色大幅加仓;中游制造中,电力设备大幅减仓,机械设备连续两季度小幅加仓;下游消费中,必需消费继续加仓但可选消费小幅减仓,其中,农林牧渔/医药生物等加仓明显,食品饮料大幅减仓;TMT中,计算机/通信/传媒都在持续减持,而电子大幅加仓;金融服务和地产均底部明显减仓。

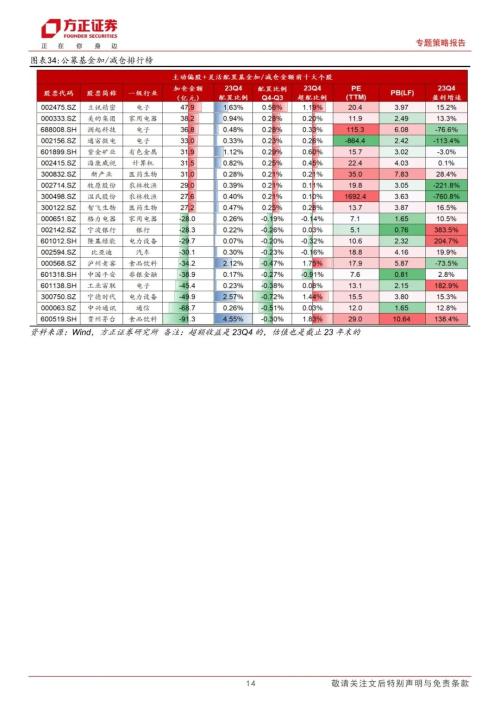

个股配置:重仓股集中度下降,加仓电子/医药/农业,减仓食品饮料/电力设备。紫金矿业进入十大重仓股,古井贡酒掉出十大重仓股。立讯精密、美的集团大幅加仓,贵州茅台、中兴通讯减仓。

风险提示:策略观点不代表行业、宏观经济下行压力超预期、盈利环境发生超预期波动等。

正文如下